Per l’Organizzazione mondiale della sanità (Oms) il coronavirus non è ancora ufficialmente una pandemia globale ma per i bond che la Banca Mondiale ha emesso come assicurazione da una catastrofe naturale come quella del Covid-19, sì. O quasi. Perché allora questa discrasia di valutazione? Questione di cinque mesi. Passati i quali, i bond venduti nel 2017 dalla Banca Mondiale al fine di racimolare fondi per i Paesi poveri chiamati a fronteggiare pandemie globali andranno a maturazione, garantendo ai loro possessori privati lauti guadagni, visto che già oggi il rendimento è dell’11% superiore al tasso Libor per quanto riguarda la tranche obbligazionaria più rischiosa.

Cosa c’entra l’Oms? Tutto, di fatto. Perché proprio la classificazione dell’epidemia in atto opererà da primo discrimine fra il placido arrivo a scadenza di quei bond oppure l‘innesco della clausola che annullerebbe gli investimenti garantendo ai Paesi colpiti lo stanziamento dei fondi che fanno riferimento a quell’emissione. Di per sé, già un qualcosa che risulta decisamente bizzarro.

Ma se l’elenco di quelle che possiamo definire estrosità appare lungo in questa vicenda, un posto sul podio lo merita di diritto il fatto che, ottenuta la luce verde dall’Oms riguardo il riconoscimento della pandemia, per permettere ai Paesi che ne hanno bisogno di entrare in possesso dei fondi occorrerà il via libera della Air Worldwide Corporation, un’azienda privata con sede a Boston.

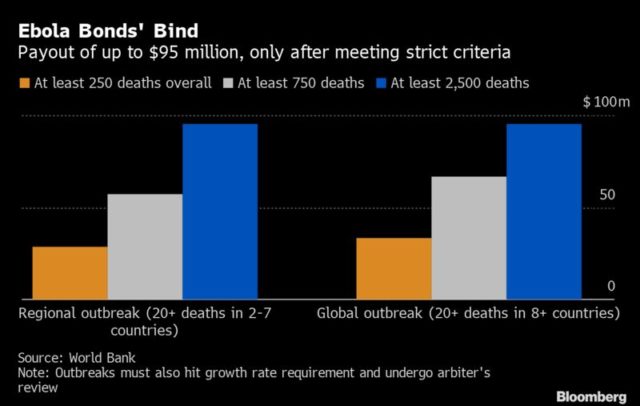

L’intera vicenda ha avuto inizio appunto nel 2017, quando la Banca Mondiale ha emesso due tranches di catastrophe bonds (o Cat-bond) per finanziare il progetto Pandemic Emergency Financing Facility: in totale il controvalore andato in asta è stato di 425 milioni di dollari, scadenza luglio 2020 e diviso in due tranche. La prima, più sicura e per questo di classe A ammontava a 225 milioni con una cedola annuale del 6,9%, mentre la seconda, più rischiosa e per questo di classe B, aveva valore totale di 95 milioni e staccava una rendimento dell’11,5%. Entrambe avevano due livelli raggiunti i quali scattava la clausola di default, quella che si sostanziava nella perdita di tutto l’investimento da parte dei detentori: nel primo caso, stando al prospetto informativo, occorreva arrivare a 2.500 morti nel Paese epicentro della pandemia più altri 20 in un Paese terzo. Nel caso della classe B, invece, il livello di morti era molto più basso: d’altronde, ad alto rendimento deve corrispondere un rischio più alto per l’investitore. Peccato che si parli di vite umane.

E già oggi, numeri alla mano, il Covid-19 ha superato il livello di decessi “necessari” per mettere a rischio la maturazione di quei bond, facendo scattare anticipatamente la clausola di default, in caso l’Oms sciogliesse le riserve nominalistiche e proclamasse la pandemia globale.

Non a caso, se la tranche di classe A viaggia ancora poco sotto la parità sul dollaro come valore facciale, i bond di fascia più rischiosa veleggiano fra i 60 e i 70 centesimi sul dollaro. Di fatto, una bandiera rossa che sembrerebbe segnalare l’ingresso in campo dell’Oms in tempi brevi. Oltretutto, queste obbligazioni dalla dubbia moralità – ancorché formalmente emesse per una buona causa – non sono trattate su piattaforme regolamentate ma si basano pressoché unicamente sulle quotazioni offerte da un gruppo di dealers specializzati. E, come anticipato, vedono la Air Worldwide Corporation come giudice ultimo riguardo l’attivazione o meno della clausola di default. Interpellata da Bloomberg, una portavoce dell’azienda ha preferito trincerarsi dietro un dignitoso ma molto eloquente no comment. E come se questo non bastasse a garantire la pressoché certezza di monetizzare l’intero investimento da parte dei detentori, quei bonds sono regolati da una serie infinita e molto complessa di termini da soddisfare perché da Boston arrivi il via libera all’identificazione del cosiddetto covered peril, ovvero la proclamazione di una pandemia globale in questo caso.

Ad esempio, si può sindacare sull’esatta collocazione geografica del primo focolaio dell’epidemia oppure sul tasso di crescita dei livelli di infezione e contagio. Ad oggi, le due tranches di bond viaggiano tranquille verso la maturazione del prossimo luglio, non essendo scattata alcuna clausola. E non si tratta di una novità, perché un precedente ci è stato offerto non più tardi della scorsa estate da altrettante pandemic securities emesse in relazione all’epidemia di Ebola nella Repubblica Democratica del Congo, i cui cat-bonds arrivarono infatti a 40 centesimi sul dollaro di valore facciale senza che fosse però proclamata la pandemia globale.

Risultato? I 320 milioni di obbligazioni emesse garantirono lauti guadagni ai loro detentori, nonostante gli oltre 1800 morti accertati. All’epoca, l’accaduto scatenò polemiche, tanto che Olga Jonas, senior fellow all’Harvard Global Health Institute, dichiarò che “quanto fatto dalla Banca Mondiale attraverso l’emissione di quei bond è stata soltanto propaganda mediatica. Volevano solo annunciare una nuova iniziativa che impressionasse il mondo”. Più che altro che lo ingolosisse nei suoi settori più attenti alle opportunità finanziarie, visto che con i rendimenti obbligazionari di tutto il mondo ai minimi storici, l’11% di cedola appariva quasi come un’oasi nel deserto: non a caso, l’asta registrò una sovra-iscrizione del 200%, stando ai dati ufficiali forniti dalla stessa Banca Mondiale.

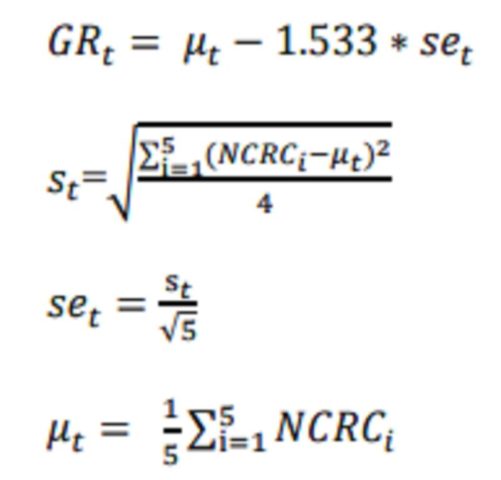

Questi due grafici mettono in prospettiva la logica che sovrintende l’intera operazione: il primo mostra la formula utilizzata per calcolare la ratio pandemica e decretare che il banco delle scommesse è saltato, garantendo ai Paesi che li necessitano i fondi a garanzia dell’operazione; mentre il secondo mostra l’aumento del payout in base alla contabilità dei decessi, fondamentale per l’attivazione o meno delle clausole di default.

E non basta, perché al di là della natura da novelli Einstein di questa conditio sine qua non che regolamentava i cosiddetti Ebola bonds (la quale contemplava il numero minimo di morti in una specifica finestra temporale, cui andava a unirsi anche un incremento minimo dei contagi nel medesimo lasso), occorre sottolineare come il prospetto dell’investimento fosse composto da qualcosa come 386 pagine. Detto fatto, lo scorso luglio chi aveva scommesso sull’epidemia di Ebola è passato all’incasso dalla Banca Mondiale. In Congo, nel frattempo, si è continuato a morire in silenzio, causa mancato raggiungimento del numero minimo richiesto di decessi. Accadrà anche per i Covid-19 bonds? Quando un sito di informazione serio ed establishment come Bloomberg – non un blog complottista – arriva a mettere sotto i riflettori certe dinamiche, quasi a chiedere implicitamente a istituzioni di livello mondiale un sussulto di dignità, il rischio che la morte si stia tramutando in fiches di un lugubre casinò appare tutt’altro che remoto o frutto di impostazione preconcetta.

Di Mauro Bottarelli

BusinessInsider.com